关键数据速览

当前关税税率

30% 由10%基准税率+20%芬太尼专项关税构成

暂停期

90天缓冲期至2025年11月中旬

潜在最高税率

54% 若暂停期结束后未达成新协议

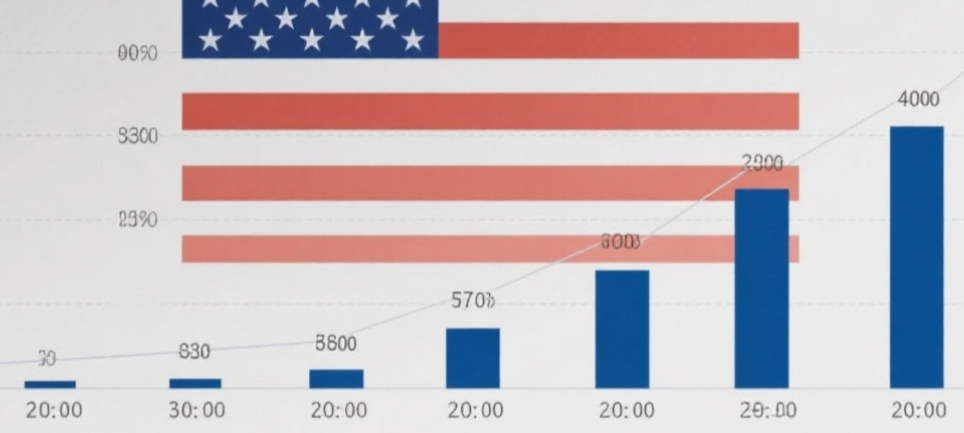

2024年出口额

493.62亿美元,同比增长8.08%

一、当前关税税率

自2025年5月14日起,美国对中国输美纺织品服装加征关税税率为30%。这一税率由两部分构成:

- 保留的10%基准税率

- 20%芬太尼专项关税

二、暂停期安排

根据中美日内瓦经贸会谈联合声明,双方同意暂停实施24%的关税,暂停期为90天。

2025年8月12日,国务院关税税则委员会宣布继续暂停实施24%的对美加征关税税率,保留10%的对美加征关税税率。

因此,当前的30%税率将至少维持到2025年11月中旬。

三、未来税率变化可能性

90天暂缓期结束后,如果双方未能达成新的协议,美国对中国输美纺织品服装的累计加征关税税率可能升至54%。这将对中国服装出口企业造成更大的成本压力。

但这几乎不可能,美国大概率是这样无限的延期,维持一个表面上的不投降。

四、政策背景

2025年2月1日

特朗普政府宣布对中国输美商品加征10%关税

2025年3月4日

再加征10%(累计20%)

2025年4月2日

特朗普公布"对等关税"政策,对中国输美商品加征34%关税

2025年5月12日

中美会谈后,双方达成暂时降低关税的协议

五、对出口贸易的影响分析

(一)历史数据参考

2018年首轮关税加征后,中国纺织品对美出口金额曾于2019年下降7%至426.23亿美元。

2020-2022年因全球疫情刺激需求回升至519.03亿美元(2022年)。

2024年在海外补库存驱动下,出口额达493.62亿美元,同比增长8.08%,显示行业具备一定韧性。

(二)当前税率下的潜在影响

1. 成本传导压力

30%关税意味着出口企业需承担额外成本,若无法有效转嫁,将直接侵蚀利润率。以平均5-8%的行业利润率计算,中小企业面临严峻生存压力。

2. 市场结构变化

美国品牌方可能采取以下策略:

- 承担部分关税成本(概率较高)

- 转嫁给消费者导致终端售价提升

- 减少中国供应链依赖,加速向东南亚转移订单

3. 区域竞争格局

东南亚国家同样面临高关税(越南46%、柬埔寨49%),一定程度上缓解了订单流失压力,但中国纺织企业的产能规模和产业链完整性仍具竞争优势。

六、企业应对策略建议

(一)短期措施

利用当前30%税率的90天缓冲期,加速完成订单交付,同时与美方客户协商关税成本分担机制。

合理安排发货时间,确保货物在暂停期内完成清关,避免税率回升至54%后的额外成本。

采用"基础税率+专项关税"的叠加计算模式,精确评估不同品类商品的实际税负。

(二)中长期布局

借鉴龙头企业经验,在墨西哥、东南亚布局海外生产基地,通过第三国转口规避高关税。

发力中高端产品市场,提高附加值和价格调控空间,对冲关税成本影响。

深化"一带一路"沿线国家合作,降低对美国单一市场的依赖度(2024年对美出口占比已降至14.7%)。

七、未来趋势展望

(一)政策不确定性

90天暂停期结束后(2025年11月),关税税率存在回升至54%的风险,主要取决于中美经贸谈判进展。特朗普政府的"对等关税"政策框架下,对华34%的基础税率仍是悬而未决的风险点。

(二)行业整合加速

高关税环境将加速中小企业出清,利好具备规模优势和全球化布局的龙头企业(如申洲国际、华利集团等),行业集中度有望进一步提升。

(三)供应链重构机遇

中国纺织企业可通过"国内+海外"双循环产能布局,结合RCEP区域贸易协定优惠,构建更具弹性的供应链体系,应对全球贸易环境的不确定性。

数据来源:中国纺织品进出口商会、美国海关与边境保护局、新华社、中国棉花网